国有四大行:哪一家更值得投?

汇控(00005-HK)和渣打(02888-HK)被英国审慎监管局要求停派股息,一时间让小股民很受伤,不仅快到手的股息没了,两家跨国银行的股价也显著下挫。

事实上,近年这两家跨国银行总给人一种“软脚蟹”的感觉,业务雄风不再,只能靠重组提振业绩,皆因过往所专注的欧美市场变数多、经济增速不及新兴经济体,监管规限过多,缺乏发展活力。尽管渣打将业务重心放到亚洲等快速增长的地区,但表现一直飘忽不定,也难放心选择。

那么,资产规模远胜汇控和渣打的国有四大银行表现如何?是否值得成为换马标的?

诚然,国有四大银行的业务多元化不如汇控和渣打做得好,前者的传统银行利息业务仍占了收入的七成以上,而后者有一半的收入来自非利息收入,所以在金融服务的全面性方面,渣打和汇控可能稍胜。

尽管疫情的地区性隔离令全球国家变成城邦之国,但在网络和科技的发展下,如今的资讯和金融市场已经没有地区的阻隔,全球资本市场的波动都会对整体金融业务带来影响,所以单从风险来看,至少在疫情期间,系统性风险可能占据主导地位,也就是说不论业务有多分化,进行了怎样的分散风险布局,国有四大行与汇控渣打所面对的整体风险水平或是相若的,都主要面对系统性风险。

举例:全球供应链难分你我,就好像多米诺骨牌,一环扣着一环,而不论国有四大银行还是汇控渣打,对于全球供应链的感知力都是一样的,因为这与其业务均息息相关,所不同的只是关联的那一环在前还是后。也就是说,推倒一块骨牌,大家都会受到影响,仅取决于早还是晚。

国内业务敞口更多的国有四大银行既承担振兴经济的责任和义务,也享有政策的支持和保护,而汇控和渣打需要面对更多也许不那么友善的非主要市场监管机构,恐怕除了承担责任和义务方面,并不能享有国内同行那样高规格的政策优惠。

在估值方面,渣打的市净率只有0.3倍左右,远低于汇控和国有四大行,或反映其风险较高。汇控的市净率与宇宙第一大行工商银行(01398-HK)和发展较具活力的建设银行(00939-HK)相若,而高于农业银行(01288-HK)和中国银行(03988-HK),以此来看,国有四大行的相对估值也不算高。

疫情在全世界蔓延之际,抗疫防疫得力的中国最早复工复产,国有四大银行成为这个发展最快经济体的生血机器。

确实,全球流动性变得宽松,货币政策以及扶持中小企和普惠金融的措施,都会对全世界银行的息差带来影响,而基于国有四大银行的使命,其责任更重。从另一个方面来看,这也是发展的机遇。

国有四大行2019年业绩比较

从收入构成来看,四大银行的利息净收入占比都在70%左右,只有中行不到70%,因为其海外业务较多、业务更多元,农行的净利息收入占比高达77.62%,反映其以“三农”责任担当推动贫困地区贷款增速的政策导向。

考虑到利息业务的大比重,我们来重点看看这项业务。

从资产与负债规模增长来看,工行与建行的把控比较适宜,工行的生息资产规模增幅比付息负债规模增幅高1.27个百分点,建行则高出0.37个百分点。农行较为进取,付息负债的规模增速略高于生息资产规模;中行的生息资产规模增幅比付息负债规模增幅高0.12个百分点。

息差方面,期内四大银行的净利差都有所缩小,主要因为总付息负债的平均付息率扩大,而生息资产的收益率并没有大的改善。其中建行的生息资产收益率表现最好,提升了6个基点,主要得益于客户贷款及垫款规模扩大同时收益率提高。

农行的净利差缩小了17个基点,主要因为利息成本增加了18个基点。综合息差和资产负债规模来看,农行期内在利息业务方面显得颇为进取。

中行的息差最低,或反映其存放央行款项比重较高,而这一配置的收益率通常较低。

工行和建行都维持稳健表现。在这一轮的比试中,工行和建行占优。

以下我们在来看看收入和盈利指标。从收入增长来看,工行增幅最高最稳,而农行跑输同行。

扣非归母净利润增幅则较为平均,都在大约4%的水平。

相对于资产负债规模,工行和建行的盈利能力更高,见下图,而中行为四大银行中的最低。值得留意的是,收益率曲线呈向下趋势,或反映资产规模不断扩大,同时利润增长趋于平稳,笔者估计未来随着资产规模的增长,此收益率曲线或将继续下跌直至比较稳固的水平,但目前尚需要多几期的数据才能验证是否已到达这个水平。

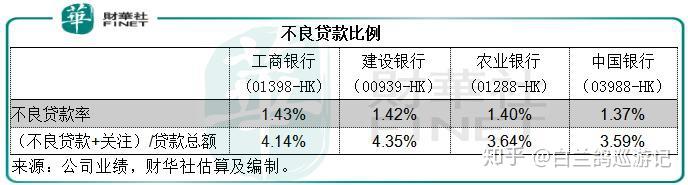

再来看资产质量,四家银行的不良贷款率都处于1.4%左右,而且维持稳定。

不过考虑到投资者对于银行股不良贷款的疑虑,笔者认为关注类贷款更加值得关注,所以将两个数据列出,供读者参考。

再来看资本充足率,工行和建行均有所改善,而农行和中行稍微下降。

总结

以上从国有四大银行的业绩表现来看,2019年依然是平稳发展的一年。不过,我们都知道2020年初基本面发生了变化,中国和全球流动性放松,金融市场波动加剧,经济显著放缓的几率大幅上升,这应该增加了国有四大银行所面对的风险。

但是,中国率先从疫情中逐步恢复。作为国家最重要的系统性银行,国有四大银行自然有匡扶百业的责任要求,尤其在普惠金融方面,所以可能对资产质量带来影响。估计这也是银行股估值持续受压的原因——息差收窄,以及对于资产质量的担心。

见上表,四家大型国有银行的2019年市盈率估值都在5倍左右,市账率介于48%到69%的水平。不同于汇控和渣打两家跨国银行的是,四大国有银行的派息十分慷慨,股息收益率理想,至少高于其各自的付息负债利息成本。

四家银行之中,工行和建行维持稳健的业绩表现和资产质量,显得十分自持。农行则较为进取,其风控能力仍值得观察。中行的海外业务占比较大,而且经营也较为成熟,惟当前海外疫情风险,可能令市场对其敞口的忧虑增加,所以中行的估值跑输同行。

综合来看,工行和建行仍是风险相对较低的优质选择。不过,如果海外疫情转好,中行或有望在短期追落后。