【量化课堂】RSRS(阻力支撑相对强度)择时策略

概述

本篇基于光大证券研报《基于阻力支撑相对强度(RSRS)的市场择时》,给出了RSRS斜率指标择时,以及在斜率基础上的标准化指标择时策略。

一、 阻力支撑相关概念

阻力位是指指标价格上涨时可能遇到的压力,即交易者认为卖方力量开始反超买方,从而价格难以继续上涨或从此回调下跌的价位;支撑位则是交易者认为买方力量开始反超卖方,从而止跌或反弹上涨的价位。

常见的确定阻力支撑位的方法有,布林带上下轨突破策略(突破上轨建仓买入,突破下轨卖出平仓)和均线策略(如超过20日均线建仓买入,低于20日均线卖出平仓)。然而,布林带突破策略在震荡期间出现了持续亏损,均线策略交易成本巨大,且在震荡期间的回撤很大。

二、阻力支撑相对强度(RSRS)

阻力支撑相对强度(Resistance Support Relative Strength, RSRS)是另一种阻力位与支撑位的运用方式,它不再把阻力位与支撑位当做一个定值,而是看做一个变量,反应了交易者对目前市场状态顶底的一种预期判断。

我们按照不同市场状态分类来说明支撑阻力相对强度的应用逻辑:

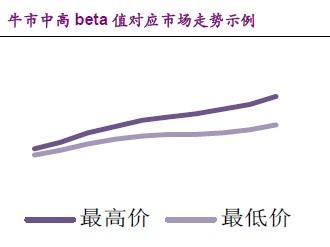

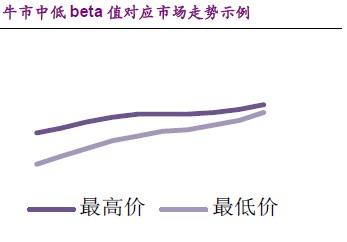

1.市场在上涨牛市中:

如果支撑明显强于阻力,牛市持续,价格加速上涨

如果阻力明显强于支撑,牛市可能即将结束,价格见顶

2. 市场在震荡中:

如果支撑明显强于阻力,牛市可能即将启动

如果阻力明显强于支撑,熊市可能即将启动

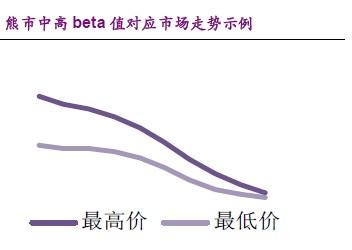

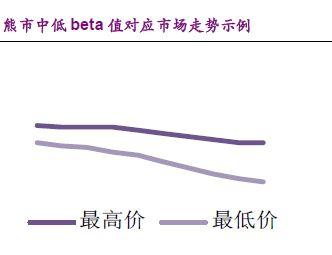

3.市场在下跌熊市中:

如果支撑明显强于阻力,熊市可能即将结束,价格见底

如果阻力明显强于支撑,熊市持续,价格加速下跌

每日最高价和最低价是一种阻力位与支撑位,它是当日全体市场参与者的交易行为所认可的阻力与支撑。一个很自然的想法是建立最高价和最低价的线性回归,并计算出斜率。即:

当斜率值很大时,支撑强度大于阻力强度。

当斜率值很小时,阻力强度大于支撑强度。

三、阻力支撑相对强度(RSRS)指标择时策略

第一种方法是直接将斜率作为指标值。当日RSRS斜率指标择时策略如下:

1、取前N日最高价与最低价序列。(N = 18)

2、将两个序列进行OLS线性回归。

3、将拟合后的β值作为当日RSRS斜率指标值。

4、当RSRS斜率大于S(buy)时,全仓买入,小于S(sell)时,卖出平仓。(S(buy)=1,S(sell)=0.8)

由于市场处于不同时期时,斜率的均值有比较大的波动。因此,直接采用斜率均值作为择时指标并不太合适。我们尝试下面的方法。

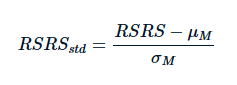

第二种方法是在斜率基础上进行标准化,取标准分作为指标值。RSRS斜率标准分指标择时策略如下:

1、取前M日的RSRS斜率时间序列。(M = 600)

2、计算当日RSRS斜率的标准分RSRS(std):

3、若RSRS(std)大于S(buy),则全仓买入;若RSRS(std)小于S(sell),则卖出平仓。(S(buy)=0.7,S(sell)=−0.7)

注:benchmark和标的股票均为沪深300指数,尝试N取自10-30,M取自400-800,发现N=18,M=600时收益率最高。

该策略从2010-01-01至2017-12-15,开平仓35次,总收益186.67%,年化收益14.58%,胜率0.556,盈亏比4.568,最大回撤20.031%。

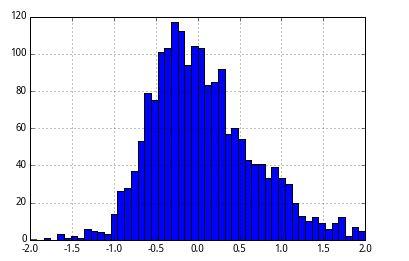

四、RSRS右偏标准分交易策略

在使用斜率量化阻力支撑相对强度时,其量化效果很大程度上受拟合本身效果的影响。我们将RSRS标准分与决定系数相乘得到RSRS修正标准分,以此降低绝对值很大,但拟合效果很差的RSRS标准分对策略的影响。通过这种变换,修正RSRS标准分有明显的向正态修正的效果,如下图所示:

然而,修正标准分在预测性上的改善效果主要体现于标准分左侧,在做多策略中,左侧预测性改善对择时策略帮助并不大。我们将RSRS修正标准分与RSRS斜率值相乘得到RSRS右偏标准分。其分布如下图,可以看出右偏标准分左侧较薄,而右侧较厚。

同时给出如下RSRS右偏标准分交易策略(取值来自研报):

1、计算RSRS右偏标准分RSRS(rightdev)(N = 16, M = 300)

2、若RSRS(rightdev)大于S(buy)时,全仓买入;若RSRS(rightdev)小于S(sell)时,卖出平仓。(S(buy)=0.7,S(sell)=−0.7)

采用研报的参数值,得到策略情况如下:

基准和标的股票仍然选定沪深300指数,时间选取2010-01-01至2017-12-17。总收益率为209.03%,年化收益15.70%,胜率0.6,最大回撤24.989%,开平仓29次。

通过不断尝试调整参数值,我们希望得到一个更好的策略表现。N取值在10-30之间时,N=18依然表现最佳;但是M取值较大时,收益率有提升的趋势,特别当M从750变为800时,总收益率从190%跃升至250%左右。由于平台的数据从2005年开始,M值设为1200时将会超出数据范围。在可以取到的M值中,M = 1100时策略表现最佳:

总收益率为290.12%,年化收益19.24%,胜率0.636,最大回撤17.775%,开平仓28次。

无论从收益率、胜率上,还是从最大回撤上,上述参数值都比研报中给出的参数值表现要好。这可能由于计算标准分的方法不同。其研报中计算的标准分并没有用到时间区间之外的数据:M=600时,回测前600天并没有600个斜率数据来计算标准分,比如回测第50天就只使用了50个斜率数据进行标准化,这使得回测前期信号相对不稳定。而我们计算标准分时,固定了移动窗口的值,所有日期的标准分采用了相同个数的数据来计算。

五、RSRS指标配合量价数据优化策略

为了规避掉在大熊市买入的情况,我们尝试在开仓时,加入一个对目前市场状态的判断,过滤掉下跌行情中的开仓。下面给出基于价格趋势和基于交易量趋势两种优化。

1. RSRS指标 + 价格优化交易策略

一个直接的想法是从近期历史价格趋势进行判断,在回测中,使用前1日的20日均线值和3日前的20日均线值的相对大小牌判断近期市场状态。策略如下(取值来自研报):

1、计算RSRS右偏标准分指标RSRS(rightdev)。(N = 18, M = 600)

2、若RSRS(rightdev)大于S(buy),同时满足前1日的MA20的值大于前3日的MA20的值,则全仓买入。(S(buy)=0.7)

3、若RSRS(rightdev)小于S(sell),同时满足前1日的MA20的值小于前3日的MA20的值,则卖出平仓。(S(sell)=−0.7)

采用研报的参数值,得到策略情况如下:

总收益率为200.22%,年化收益15.27%,胜率0.818,最大回撤17.616%,开平仓12次。

调整参数发现,N = 18, M = 200时,策略表现略好于之前:

总收益率为213.85%,年化收益15.93%,胜率0.889,最大回撤15.156%,开平仓10次。

2. RSRS指标 + 交易量相关性优化交易策略

很多研究表明市场涨跌与交易量有明显的正相关性,因此我们尝试采用交易量与修正标准分的相关性来过滤误判信号。在相关性为正时,给出买入信号。策略如下(取值来自研报):

1、计算RSRS右偏标准分指标RSRS(rightdev)。(N = 18, M = 600)

2、若RSRS(rightdev)大于S(buy),同时满足前10日交易量与RSRS修正标准分之间的相关性为正,则全仓买入。(S(buy)=0.7)

3、若RSRS(rightdev)小于S(sell),则卖出平仓。(S(sell)=−0.7)

采用研报的参数值,得到策略情况如下:

总收益率为169.43%,年化收益13.67%,胜率0.636,最大回撤12.210%,开平仓22次。

调整参数发现,N = 18, M = 200时,从收益率上看远好于研报参数值:

总收益率为238.05%,年化收益17.05%,胜率0.714,最大回撤16.459%,开平仓20次。

后记

对于上述介绍的策略,还可以尝试配合其他量化指标过滤交易信号,也可以进一步调整买入卖出阈值(S(buy),S(sell)),还可以将第五部分中的RSRS右偏标准分换为标准分或修正标准分,不断尝试是否能够得到更好的策略表现。