别纠结!等额本息VS等额本金,终于说透彻了

来源 | 执信咨询

推荐 | 房贷还款方式到底该怎么选?不同的还贷方式区别在哪里?可以中途更换还贷方式吗?看完这篇,就明白了。

近期,又一波「上海地区银行房贷利率上浮」的传说刷屏,而每次房贷利率的浮动总是会牵动一批房奴的心。信义房屋经纪人在服务客户的时候,总是会被问到该如何选择还贷方式,所以信义君这次就把等额本息和等额本金两种最常用的还贷方式讲清楚。

一 定义&公式

等额本息:每月以相同的金额偿还贷款本息(即每月的总还款额一致,其中利息逐月递减,本金逐月增加)。

图1:等额本息计算公式-信义房屋

等额本金:每月偿还相同金额的本金,由于剩余本金减少,每月的利息也逐月减少,因此每月的还款金额也相应递减。

图2:等额本金计算公式-信义房屋

信义君总结:等额本息就是每个月还贷金额相同,等额本金就是第一个月还贷金额最高,之后逐月递减。

二 举个栗子

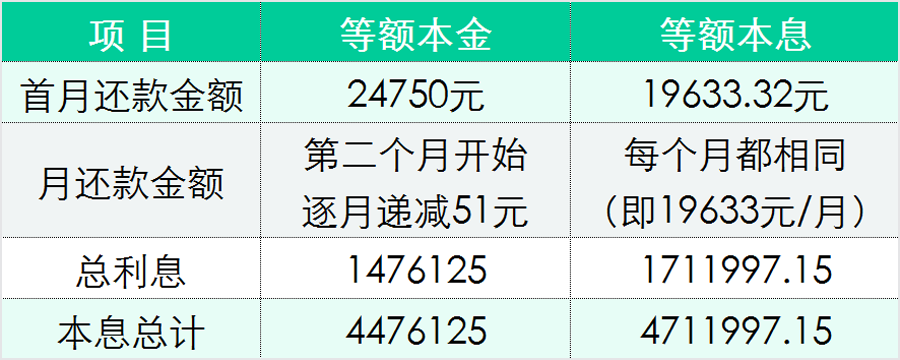

信义君申请贷款300万元,贷款年限20年,以商业贷款4.9%的利率来计算:

图3:等额本金VS等额本息-信义房屋

由图3数据可以得出,若贷款300万元还满20年,等额本息支付的总利息相比等额本金更多,差不多要多出16%。所以说,就是等额本金最划算咯?先别忙着下结论!

在实际生活中,不少人会因为家庭收入的增加或者房屋置换出售等原因,可能三五年之后就提前还清全部贷款,并不会真的还满20年。所以,信义君还是以300万元贷款,贷款年限20年,商业贷款4.9%利率来计算,对比一下等额本息和等额本金前2年的还款额中本金和利息的构成。

图4:等额本金VS等额本息前24个月还款金额对比1-信义房屋

图5:等额本金VS等额本息前24个月还款金额对比2-信义房屋

从图4、图5我们可以发现,虽然两种还款方式前两年还款总额(本金+利息)差了10万多,但差距产生的主要原因是等额本金法归还了更多的贷款本金,等额本息与等额本金在开始两年所产生的总利息差仅差了不到2%。

由于等额本金的月还款额逐月下降,而等额本息的月还款保持不变,开始还款后,前一段时间内等额本息的月还款压力小于等额本金,即在此期间等额本息的月还款金额小于等额本金的月还款金额。经过若干年的正常还款后,从某一个月份起,等额本金的月还款额将小于等额本息的月还款额。(感兴趣的朋友可以计算一下,该例从第101个月起,等额本金的月还款额将小于等额本息的月还款额。)

信义君再次总结:在相同贷款总额、贷款年限的条件下,这两种还款方式在房贷利息上的差异,头几年差距很小,还款时间越长,差距越大。

三 到底怎么选?

1. 相同贷款金额、相同贷款年限,等额本金的总利息支出比等额本息的总利息支出少。但还贷开始的前几年(1-5年),两种还款方式总的利息支出相差并不多。

2. 以等额本金方式还款前期还款压力相对较大,以等额本息方式还款前期还款压力小。如果考虑到月收入不高,对月还款压力比较敏感的话,可以选择等额本息。

3.考虑到资金的机会成本,如果有预期收益高于贷款利率的投资理财渠道,可以选择等额本息,以保留更多现金进行投资理财。

4.如果在还款期内客户手头有充裕现金可以提前还贷的,也应将货币的机会成本考虑在内,毕竟目前贷款利率处于历史低位,如期望收益能大于贷款利息的,则也不必急于提前还贷。

5.大部分银行在还贷开始之后是允许客户变更一次还款方式的,以各银行的具体规定为准。

其实,看信义君叨叨这么多,童鞋们应该会发现,没有哪种还款方式是绝对划算的。因为在买房的时候各位童鞋自身的情况不一样,所以每个人关注的重点也不一样。信义君希望大家在了解两种还款方式的差异后,从自身的实际情况出发,选择最合适自己的还款方式。

信义房屋温馨提示:文中房贷还款计算公式及利率基于发稿当前银行房贷政策,如有变化请以银行政策为准。